Le PAS, côté employeur

Publié le 26 septembre 2018

Le premier ministre a confirmé début septembre la mise en place du Prélèvement A la Source (PAS) au 1er janvier 2019. Ainsi, tous les employeurs devront prélever l’impôt sur le revenu des salariés qu’ils emploient, sur les salaires versés à partir de 2019.

Nous avions consacré un article à cette réforme sur notre site internet, début 2018. Les grandes lignes y sont décrites et sont toujours valables à l’heure où sont publiées ces lignes.

Les différentes étapes de calcul PAS

Le salarié a choisi ce qu’il souhaite « dire » à son employeur

Le taux de PAS a d’abord été calculé et communiqué par l’administration fiscale au salarié-contribuable, selon la déclaration de revenus qu’il a faite en mai 2018 (déclaration établie sur les revenus perçus en 2017). Le salarié a reçu son taux d’imposition à l’été 2018 : il a eu la possibilité de le communiquer, ou pas, à son (ses) employeur(s). Ce choix sera utilisé pour le premier PAS, sur le salaire de janvier 2019

NB : pour les modifications de choix, voir notre article sur PAS, côté salariés.

Le taux de PAS appliqué par l’employeur

Plusieurs situations pourront se présenter :

• 1ère possibilité, Le taux de PAS est communiqué par la Direction Générale des Finances Publiques (DGFiP) à l’employeur par le flux retour de DSN (voir ci-après). Il est d’application obligatoire sur le bulletin de paie.

Le salarié a opté pour la communication de son taux à son employeur. Le taux est transmis informatiquement et il est automatiquement intégré au logiciel de paie. C’est ce taux qui sera utilisé pour le calcul du PAS (voir ci-après).

Si le salarié n’est pas imposable, le système renvoie un taux à zéro.

Le taux communiqué n’est pas modifiable par l’employeur, qui n’en a pas le droit, et ce même à la demande / avec l’accord du salarié.

• 2ème possibilité, le système ne remonte pas de taux pour le salarié. Le taux non personnalisé (ou taux « neutre ») doit alors être appliqué par l’employeur, qui se base sur un barème de référence établi par l’administration fiscale.

Voir la grille des taux de PAS dans notre article Le PAS, côté salarié.

Pop Paye utilise un logiciel agréé, dont l’éditeur participe à la phase pilote de mise en œuvre du PAS, dès octobre 2018. Le taux n’est pas modifiable, et l’utilisateur du logiciel (nous) n’a pas la main sur le taux. Même en cas de nouvelle embauche.

NB1 : Le taux neutre est celui d’un célibataire sans enfants. Selon la situation du salarié, le taux neutre peut lui être favorable (le salarié doit alors verser lui-même le complément aux impôts) ou défavorable (il sera régularisé au moment du règlement du solde d’impôt de l’année N, en septembre N+1).

NB2 : Lorsque le système d’information ne remonte pas de taux, il n’en donne pas la raison, de façon à préserver le choix fait par le salarié. En effet, expliquer le motif de l’absence de taux consisterait à donner une indication de situation fiscale personnelle, que l’employeur n’a pas à connaître. Cela dit, on peut trouver plusieurs causes possibles à l’absence de taux personnalisé, et notamment :

– lorsque le salarié a opté pour le taux neutre (= taux « non personnalisé ») : c’est la volonté du salarié, que l’employeur doit respecter, sans qu’il puisse disposer d’avantage d’informations.

– lorsque le salarié est nouveau venu dans l’entreprise : il n’est pas encore dans le système et la prochaine DSN l’ajoutera aux effectifs, pour un retour d’information ultérieur (sous 2 mois maximum).

– lorsqu’il a demandé récemment une modification de son taux personnalisé (calcul en cours). L’employeur doit alors appliquer le barème fiscal du taux neutre en attendant le nouveau taux notifié.

Le nouveau net

Le taux de prélèvement à la source est appliqué sur le net imposable, qui donne ainsi le nouveau net à payer. Compte-tenu de ce qui a été évoqué ci-dessus, il sera fréquent d’avoir, pour un même salaire net (avant impôts) un net à payer (après PAS) différent, le taux de PAS de chaque salarié pouvant varier fortement selon les options et situations de chacun.

Afin de vous familiariser avec le nouveau dispositif, Pop Paye va, dès octobre 2018, établir les bulletins en 2 versions, une version classique (bulletin clarifié, à la norme 2018) et une version de simulation du PAS. Nous invitons les employeurs à accompagner la remise de ces bulletins d’une communication en amont (qui peut être un lien vers notre article destiné aux salariés) et d’une notice d’information réalisée par les impôts à destination des salariés.

L’employeur a un rôle d’intermédiaire entre le salarié et les impôts pour l’explication du futur mécanisme, mais pour tout ce qui concerne le calcul du taux, et les options du salarié, c’est l’administration fiscale qui est compétente. Un numéro dédié (surtaxé) a été mis en place par l’administration pour répondre aux contribuables : 0811 368 368

L’article consacré au PAS pour les salariés donne un exemple de bulletin, avec une simulation du prélèvement à la source sur octobre 2018, au taux neutre.

Voir notre article sur le PAS pour les salariés

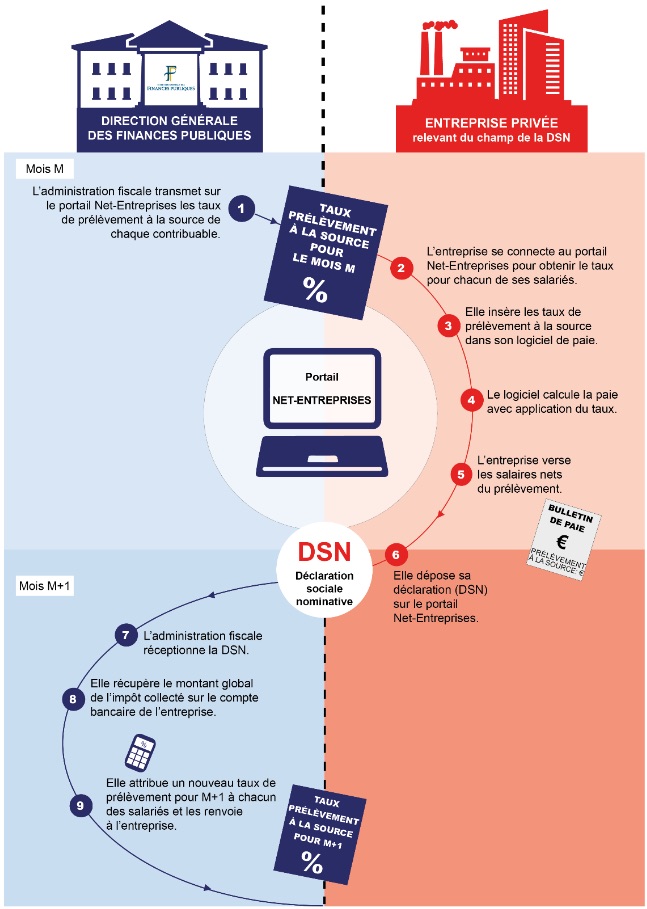

Le circuit d’information, le paiement, le calendrier

Tout passe par la DSN

La Déclaration Sociale Nominative (DSN), qui est la norme depuis 2017, est une déclaration établie tous les mois par l’employeur (ou son prestataire de paie) à destination des principaux organismes sociaux (Urssaf, caisses de retraite, de prévoyance, mutuelles) et de l’administration fiscale. Elle contient la déclaration des cotisations, sert à déclencher les paiements, et permet un « flux retour » d’informations. Ce retour, le compte-rendu métier (CRM), confirme le bon enregistrement des données par les organismes destinataires, ou demande de rectifier les informations dans le logiciel de paie.

NB : un autre dispositif est dédié aux établissements publics, qui ne sont pas encore entrés en DSN (date butoir janvier 2020) : le Pasrau (Prélèvement à la source pour les autres revenus), utilisé notamment par les caisses de retraite et le Pôle Emploi, qui versent des pensions et allocations imposables. Le Pasrau sera pleinement intégré à la prochaine version de notre logiciel de paie, et les informations de PAS seront communiquées à l’administration fiscale par son intermédiaire.

Concernant les impôts, c’est par cette déclaration informatique que sont déjà adressées les informations nominatives pré-alimentant la déclaration d’impôts sur le revenu des salariés. Le PAS s’appuie sur la DSN pour déclarer les salariés présents dans l’entreprise, pour effectuer les paiements à l’administration, et pour recevoir les taux de PAS à appliquer – le retour d’information.

Pour le mois M, l’employeur établit une DSN en M+1 (au plus tard le 15 ou le 5, selon l’effectif de l’entreprise). La déclaration comporte les coordonnées des salariés présents sur le mois M, les assiettes de cotisations, l’ordre de paiement des cotisations et de règlement du PAS concernant le mois M.

Le paiement aux impôts se fait en télérèglement, obligatoirement (cf Alertes ci-dessous, en particulier pour les entreprises non fiscalisées), chaque mois. Le paiement est trimestriel pour employeurs qui règlent leurs cotisations Urssaf trimestriellement (effectif <11 salariés).

Dans les 5 jours ouvrés qui suivent l’envoi de la DSN, le flux retour remonte les taux de PAS des salariés déclarés. Il sera applicable aux prochaines paies.

La phase de préfiguration : octobre-décembre 2018

– La DGFiP a mis à disposition du public des outils : un site dédié et des notices d’information destinées aux employeurs et aux salariés.

– Publication par Pop Paye d’une documentation à la disposition des employeurs et des salariés : pour les salariés du cas général et pour les intermittents du spectacle et les contrats courts

– Edition des bulletins en double exemplaire, avec simulation du PAS sur les bulletins de salaire de fin 2018

– Remise conjointe d’un document explicatif réalisé par l’administration fiscale

– Et enfin, nos gestionnaires de paie sont également à votre disposition pour toute information concernant la mise en place du nouveau dispositif !

Le calendrier 2019-2020 :

– Janvier 2019 : Les employeurs prélèveront l’IR sur les bulletins de janvier, c’est l’entrée en vigueur du PAS

– Février 2019 : Déclarations sociales et fiscales de janvier (DSN ou PASRAU) + reversement du PAS aux impôts. Remontées de comptes-rendus métier (CRM) sur les taux de PAS.

– Tous les mois, déclarations sociales et fiscales de mois précédent. Le flux retour de DSN peut modifier le taux de PAS pour un salarié (cf. plus haut).

– Printemps 2019 : le salarié déclare ses revenus 2018 pour un ajustement éventuel du taux de PAS en septembre

– Septembre 2019 : l’administration fiscale met à jour le taux personnalisé de chaque contribuable selon leur déclaration de revenus 2018

– Printemps 2020 : le salarié déclare ses revenus 2019 pour un ajustement éventuel du taux de PAS en septembre

– Septembre 2020 : l’administration fiscale met à jour le taux personnalisé de chaque contribuable selon leur déclaration de revenus 2019

– etc.

Alertes et conseils sur le PAS, pour l’employeur

Assurez-vous d’avoir les bonnes coordonnées sociales pour vos salariés

Même si ce conseil peut paraître évident… il nous semble utile de l’écrire ici : le taux de PAS remontera si les coordonnées du salariés correspondent à celles que détient l’administration fiscale. En particulier, vérifiez scrupuleusement pour tout nouveau salarié la bonne orthographe et les informations complètes de son nom, ses prénoms d’usage, et bien sûr son n° de sécurité sociale.

Communiquez avec vos salariés

Dès octobre, les bulletins émis par Pop Paye seront établis en deux versions, une version classique (bulletin clarifié) et une version de simulation du PAS, faisant apparaître le nouveau net à payer, en appliquant soit le taux de PAS indiqué par l’administration, soit le taux neutre, selon les informations remontant de la DSN du mois précédent. Nous vous invitons à leur transmettre la notice des impôts avec leurs bulletins d’octobre, et ce jusqu’à fin 2018.

Adhérez au télérèglement pour le versement du PAS

Le paiement du PAS est à effectuer obligatoirement par télérèglement. Pour les entreprises n’ayant pas de compte en ligne auprès des impôts, nous vous invitons à effectuer dès à présent la démarche via le lien suivant.

NB : Un mail spécifique sera adressé à tous nos clients début octobre afin de détailler les vérifications à effectuer sur le site des impôts, pour être prêt en janvier.

Stop aux négociations en net !!!?

En matière de négociation et de contractualisation, il est fondamental de bien définir de quoi l’on parle. Etes-vous sûr, employeur et futur salarié, de parler de la même chose lorsque vous parlez en net ?

Le net imposable est le montant du salaire servant de base au PAS (brut – cotisations déductibles de l’IR).

Le salaire net est le résultat de la déduction du salaire brut des cotisations (brut – cotisations déductibles et non déductibles de l’IR).

Le salaire net à payer est le salaire net – le PAS.

Il paraît impensable, désormais, de s’exprimer en salaire net sans risquer des erreurs qui pourraient avoir de grandes répercussions sur l’employeur. Ainsi, nous vous engageons à traiter en brut, et non « à l’envers », en salaire net.

Attention, à la rédaction de vos contrat de travail : à défaut de parler en brut, les contrats utilisés sont à mettre à jour pour que le net « visé » soit le bon… faute de quoi, en cas de litige, l’employeur pourrait bien être redevable du net à payer après PAS (autrement dit il pourrait avoir à payer l’IR de ses salariés à leur place) !

Pour les salariés engagés préalablement à 2019 et dont les contrats sont été négociés en net, il est indispensable de faire un avenant au contrat précisant la notion de salaire net…

Des responsabilités accrues pour l’employeur

Les employeurs deviennent collecteurs de l’IR, ce qui engage leur responsabilité.

– Cette responsabilité est engagée en cas de non reversement du PAS aux impôts.

– L’employeur est également responsable en cas de non prélèvement de l’impôt, à tort, aux salariés : l’employeur reste redevable de l’impôt qu’il aurait dû prélever pour le compte de l’administration fiscale.

– Le taux est calculé par l’administration, et est communiqué par elle à l’employeur (ou son prestataire de paie). Le taux communiqué par les impôts n’est pas modifiable dans le logiciel de paie : si le taux appliqué est celui que les impôts ont communiqué, mais que celui-ci est erroné, c’est l’administration fiscale qui en est responsable.

La détermination du taux incombera à la seule administration fiscale : les risques d’erreurs de calcul du prélèvement par l’employeur lors du paiement du salaire sont donc limités puisque le revenu net imposable est déjà connu. Si les entreprises se trompent lors du calcul du prélèvement ou lors du reversement du prélèvement à l’administration fiscale, elles seront responsables comme elles le sont aujourd’hui pour les cotisations sociales salariales précomptées pour le compte de leurs salariés. Si les entreprises sont défaillantes dans le reversement à l’administration fiscale de l’impôt prélevé sur les salaires de leurs employés, les services fiscaux utiliseront les prérogatives classiques à leur encontre, mais en aucun cas ils ne se tourneront vers le contribuable ayant déjà été prélevé. Cela fonctionne ainsi avec les cotisations sociales salariales.

Durée de validité du taux PAS

Le taux communiqué par l’administration est valable 2 mois. La DSN est un système de dialogue entre les employeurs et l’administration, et le système actualise les taux à chaque retour d’information via le compte-rendu métier (CRM). Un salarié employé occasionnellement aura un taux qui pourra faire l’objet de « remontées » de taux à des intervalles éloignés de plus de deux mois. Il pourra, la même année, avoir parfois un taux neutre, parfois un taux personnalisé, selon la fréquence à laquelle il est engagé, et donc la fréquence à laquelle des CRM remontent à son employeur.

Cas particuliers

– Embauche et communication du taux de PAS : voir notre article sur le PAS et les salariés

– Période rémunérée inférieure à un mois (embauche, ou fin de contrat) et taux du PAS : voir notre article sur le PAS et les salariés

– Indemnités journalières de sécurité sociale et PAS : voir notre article sur le PAS et les salariés

– Saisie-arrêt : voir notre article sur le PAS et les salariés

– Stagiaires : Les stagiaires et les apprentis ont une partie de leur rémunération exonérée d’impôt sur le revenu, correspondant à un smic annuel (soit 17.981,60€ en 2018). Elle ne sera pas soumise au prélèvement à la source tant que ce montant de limite n’est pas atteint. La rémunération sera déclarée via une rubrique spécifique de la DSN, indiquant «la rémunération nette fiscale potentielle » tant que l’employeur ne sera pas en capacité de connaître le caractère imposable du revenu versé au moment de l’établissement du bulletin de paie.

Glossaire

DSN = déclaration sociale nominative : la déclaration mensuelle établie par l’employeur, regroupant les informations nominatives des salariés, les cotisations dues et permettant le télérèglement des cotisations et d’impôts

PAS = Prélèvement à la Source

Pasrau = Prélèvement à la source pour les revenus autres, applicable notamment aux entreprises publiques non entrées en DSN

CRM = Compte-Rendu Métier

DGFiP = Direction Générale des Finances Publiques

Pop Paye = votre prestataire paie préféré 😀

Sources

Télécharger la brochure Questions juridiques employeur sur le site des impôts Télécharger le flyer des impôts destiné aux employeurs Télécharger le flyer employeurs -> salariés pour la phase de préfiguration (oct-déc 2018) Télécharger la brochure des impôts sur la gestion du taux de PAS par le salarié, sur son compte impots Télécharger la FAQ destinée aux salariés, rédigée par les impôts